매년 2-3월달만 되면 주변에서 텍스리턴으로 돈받아서 쇼핑했다는 이야기를 들으면 어서 빨리 텍스리턴을 시작 해야 겠다는 생각이 듭니다. 하지만 미국에서 돈을 처음 벌게되어 텍스 리턴이 처음이거나, 매번 CPA에게 맡기다가 직접 하려고 보면 뭐가 뭔지 도통 감이 안잡히는 경우가 많습니다. 그래서 이번 포스팅에서는 텍스 리턴에 사용되는 서류에 대해 알아 보려합니다. 텍스 리턴에 사용되는 서류는 크게 두가지로 나눌 수 있습니다.

첫번째, 내가 고용주 혹은 나한테 금적적 이익을 안겨준 주체로 부터 받아야 할 텍스 서류. 대표적으로 W-2, 1042-S, Form 1099 이 있습니다. W-2는 주로 학교나 회사에서 봉급을 받는 경우에 받게 되고, 1042-S는 Non-resident 들에게 발급되는 서류로 Tax Treaty의 내용이 주를 이룹니다. Form 1099의 경우 주식 배당금, 은행 이자 등의 수익에 대한 내용을 담고 있습니다. 이러한 서류는 학교/회사/기관에서 매년 1월 31일 까지 정리를 해서 개인들에게 우편 혹은 온라인으로 발급하게 됩니다. 이 서류들을 다 받아야 텍스리턴을 시작할 수 잇습니다. 예를 들어, 2020년도에 주식 배당도 조금 받고, 체킹 어카운트 보너스도 받았는데 그에 관련된 텍스 서류를 못받으셨다면 해당 은행에 연락하셔서 요청하셔야 합니다. 간혹 이전 주소가 등록되어, 서류를 못받는 경우가 생기기도 하기 때문입니다. 아울러 텍스 서류가 늦게 배송되기도 하는데 그이전에 텍스 보고를 하시면 다시 수정 보고 하셔야 하기때문에, 본인이 받아야 할 텍스 서류를 꼭 다 받으신 후에 텍스리턴을 시작 하셔야 합니다.

두번째, 텍스 보고 서류. 대표적으로 Form 1040-NR (EZ), Form 8843 등이 있습니다. Form 1040-NR은 Non-resient Alien이 IRS에 올해 내가 미리 낸 세금이 얼마인데, 계산해서보니 얼마만 내면 되기 때문에 일정금액 돌려줘라고 하는 서류라고 생각 하시면 됩니다. 미리낸 세금이 내야할 세금 보다 적을 경우 이만큼 더 낼게 라고 하는 서류도 되겠습니다. Form 8843은 Non-residnt Alien이 의무적으로 내야하는 서류로써, 올 한해 내가 미국에서 이만큼 체류했고 어떤비자로 체류했다는 정보를 IRS에 보고하는 서류가 되겠습니다.

아래에서 예시를 보면서 좀더 자세히 다루도록 하겠습니다.

1. 내가 받아야 할 텍스 서류

학교나 회사에서 일을 하게되면 기억을 못하실지 모르겠지만 처음에 텍스 관련 서류 (예, W-4)를 작성하게 됩니다. 이를 통해 월급에서 일부를 세금으로 떼가는 "Withholding (원천 징수)" 을 설정하게 됩니다. Withholding은 올해 본인의 결혼, 자녀, Deduction (공제액)을 고려했을때 1년동안 내야할 세금이 얼마일 것으로 예상되니 주급 혹은 월급에서 일정금액만큼 미리 세금을 내게 만들어 놓는 것입니다. 이러한 내용을 아래에 있는 W-2 이나 1042-S가 문서화 시킨것이라고 생각 하시면 됩니다.

1a. W-2 Form

이서류는 "Resident", "Nonresident(NR)" 할것없이 학교/회사에서 일을 하고 있는 경우라면 대부분 받는 서류입니다. 본인이 한해 받은 봉급이 얼마이고, 미리 지불한 연방, 주 세금이 얼마인지에 대한 것에 대해 적혀 있습니다. W-2는 기본적으로 아래 사진과 같은 형태인데, 기관에 따라서 세로로 길쭉한 형식의 W-2를 발급하기도 합니다. 하지만 Form 형태와 무관하게 W-2에 명시되어있는 항목 및 번호는 동일하니 형태가 달라도 걱정 안하셔도 됩니다.

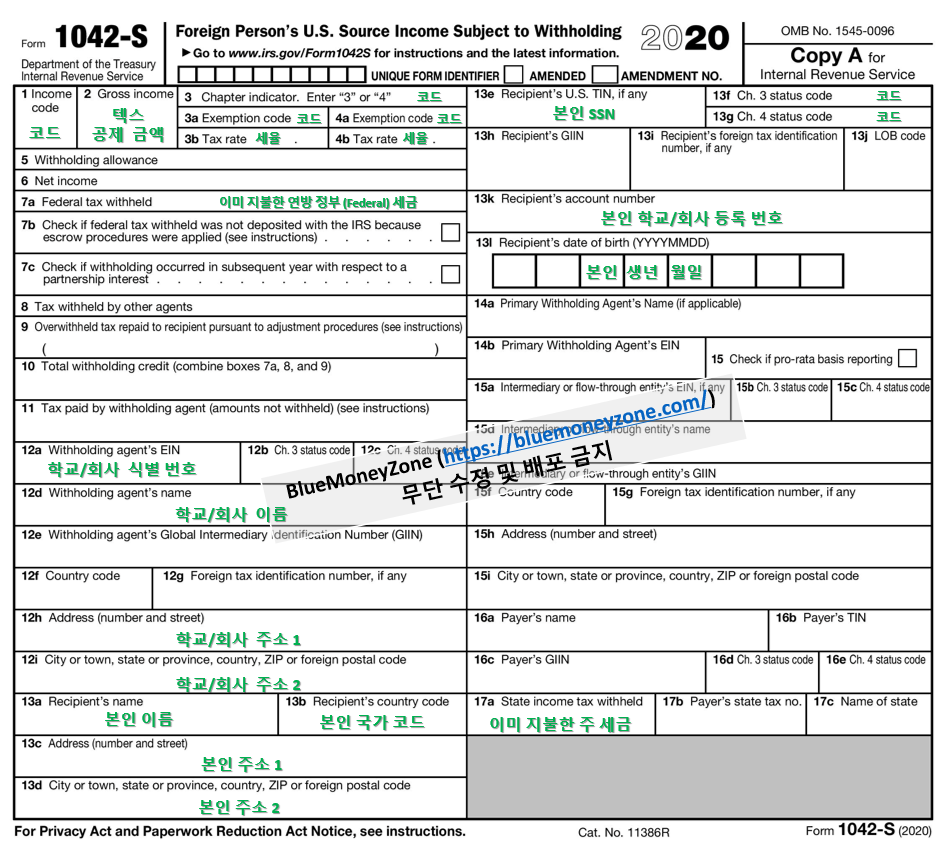

1b. 1042-S

1042-S의 경우 Title (Foreign Person's U.S. Source Income Subject to Witholding) 에서 알 수 있듯이 Non-resident들만 받는 서류라고 생각 하시면 됩니다. 한미 조약에 의한 Fellowship 세금 면제, $2000 세금 면제 등에 대한 서류이고, 외부장학금, 은행 이자에 대해서도 1042-S를 발급합니다. 1042-S는 세금 면제에 대한 내용이 많기 때문에 여러 코드들이 존재하는데 그 코드들은 [2019 버전] F1/J1 미국 유학생 텍스 리턴 6편 (1042-S를 이용한 텍스보고) 에서 확인 하실수 있습니다.

1c. Form 1099

Form 1099는 뒤에 붙는 문자에 따라 매우 다양하게 쓰입니다. 가장 흔히 볼수있는 서류로는 1099-DIV (주식 배당금), 1099-MISC (기타 금융 수입), 1099-B (주식 거래), 1099-G (주정부 텍스 환급 금액), 1099-INT (이자) 등이 있습니다. 워낙 다양한 수입을 Form 1099가 담고 있다보니, Form 1099를 받게되면 대부분의 소프트웨어에서 텍스 리턴 파일링시 추가 금액을 지불하셔야 파일링이 가능합니다.

[출처: https://www.irs.gov/instructions/i1099msc]

2. 내가 제출해야 할 텍스 서류

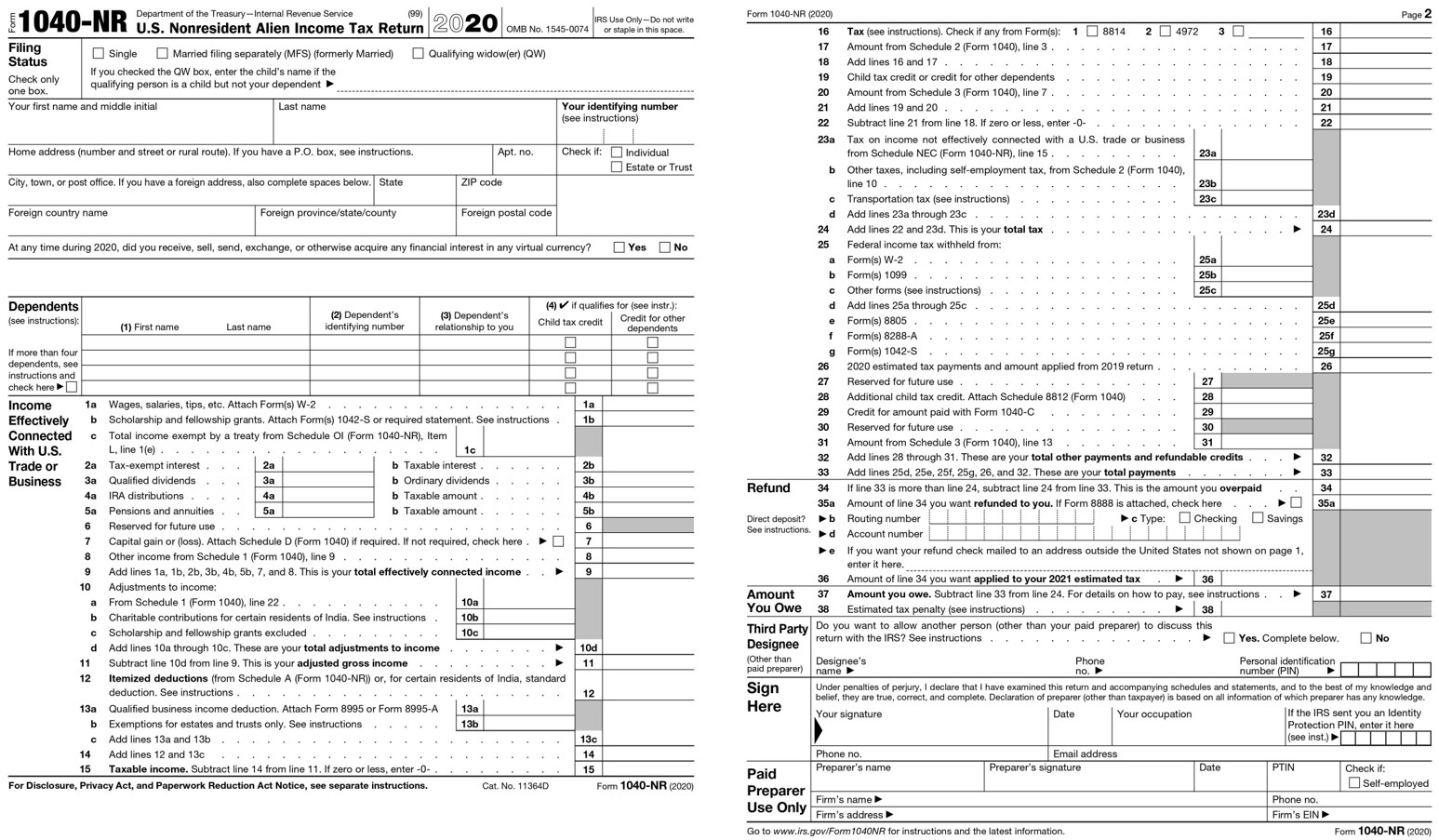

2a Form 1040NR(-EZ)

미국내 수입이 있는 모든 사람은 모두 텍스 보고의 의무를 가지는데, 기본적으로 Form 1040을 이용합니다. 이 서류는 Tax Purpose 상 Resident분들만 사용가능 하기 때문에 Non-resident를 위한 서류가 Form 1040NR 입니다. 이 서류를 통해 지난해동안 총 소득이 얼마이고, 이미 낸 세금이 얼마이고, 실제로 내야할 세금이 얼마이다라고 보고 할 수 있습니다. 한마디로 텍스 리턴 요약본입니다. 소득 종류가 다양하지 않다면 요약본만 내면 되지만, 그렇지 않은 경우 추가 서류를 제출하게 되는데 그러한 서류의 이름이 Schedule xxxx 입니다. 예를 들어 본인이 한-미 텍스 조약에 의해 Tax Treaty Benefit을 받았다고 하면 Schedule OI, 자녀가 있어서 Child Tax Credit을 받았다면 Schedule 8812, 은행 이자 혹은 주식 투자로 인한 소득이 발생했을때는 Schedule NEC를 Form 1040NR과 함께 제출해서 소득에 대해 설명하게 됩니다.

하지만 대부분 유학생/인턴 들의 소득원은 학교 혹은 기업이 유일하기때문에 텍스 리턴이 더욱 간단합니다. 이러한 분들을 돕기 위해 고안된 서류가 Form 1040NR-EZ입니다. 이 서류 역시 텍스 리턴 요약본이라고 생각하시면 되고, 여기 서류에도 경우에 따라 Schedule xxxx 첨부해서 제출하기도 합니다.

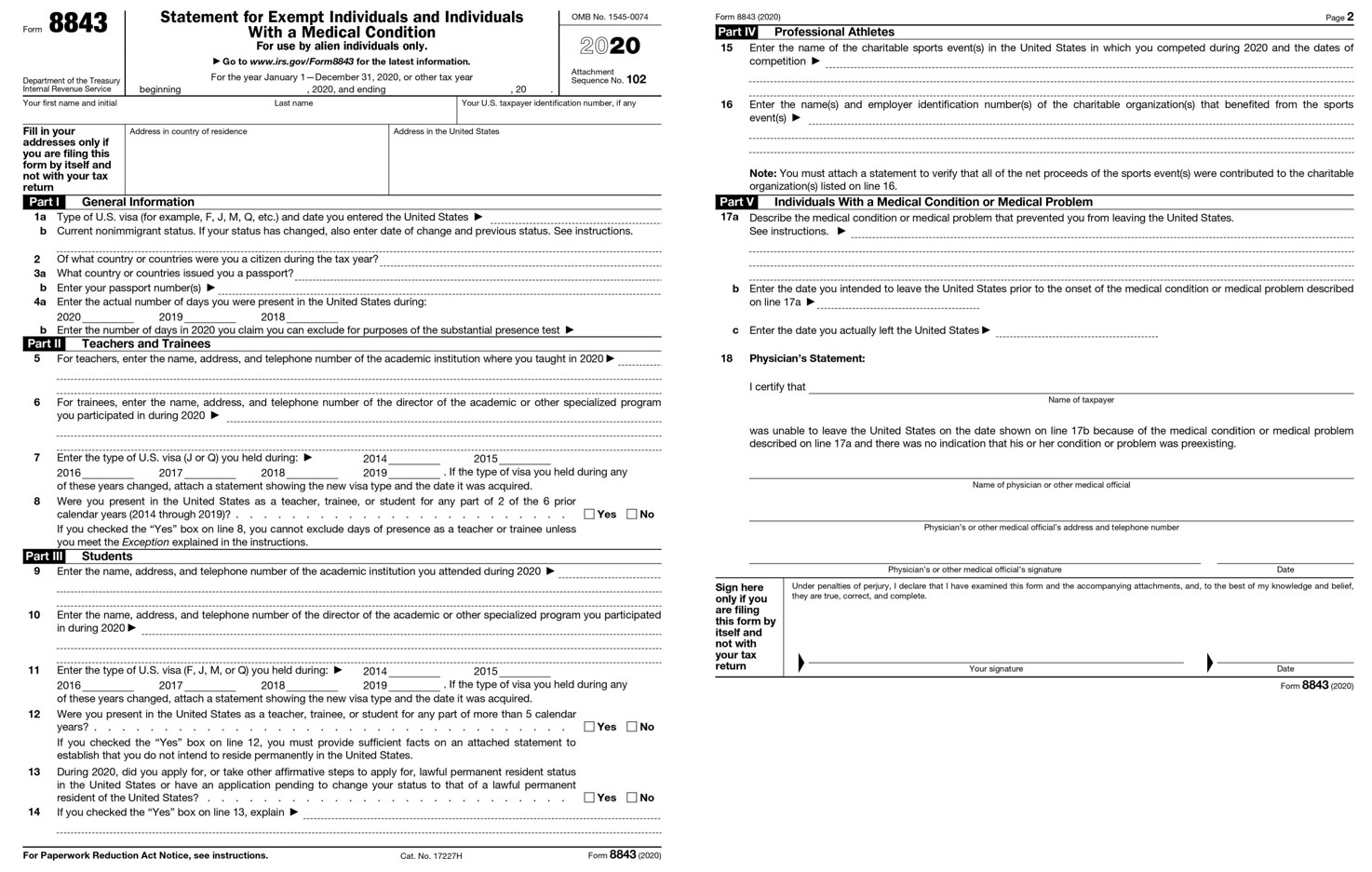

2b Form 8843

미국내 Non-Resident Alien은 수입이 있고 없고를 떠나 꼭 제출해야하는 서류입니다. 사실 미국 시스템은 한국 시스템처럼 모든 기관이 통합되어 있고 서류가 공유되어 있지 않습니다. 그렇기 때문에 세금을 주관하는 IRS (Internal Revenue Service)는 DHS (Department of Homeland Security)가 관리하는 개인 비자에 대한 정보를 가지고 있지 않습니다. 그렇기 때문에 IRS 내부의 substantial test를 통해 본인 비자와 상관없이 Resident가 될 수도 Non-Resident가 될 수 도 있습니다. IRS는 미국에 거주하고 있는 Non-resident Alien 모두에게 Form 8843을 제출을 의무함에 따라서 해외의 소득에 대해 면세를 해줍니다. 하지만 해외에 소득이 없다고 하더라도 모든 Non-resident Alien (배우자, 자녀)에게 Form 8843을 제출을 의무화 하고 있습니다.

3. 텍스 보고 포스팅 시리즈 (2020년 버전 업데이트 중)

[2019 버전] F1/J1 미국 유학생 텍스 리턴 1편 1040 NR (Federal Income Tax Return)

[2019 버전] F1/J1 미국 유학생 텍스 리턴 2편 Form 8843 (Federal Income Tax Return)

[Tax] F1/J1 미국 유학생 텍스 리턴 1편 (Federal Income Tax Return)

[2020 버전] F1/J1 미국 유학생/인턴 텍스 리턴 3편 - 싱글 Form ...

[2020 버전] F1/J1 미국 유학생/인턴 텍스 리턴 3편 - 싱글 Form ...

[2020 버전] F1/J1 미국 유학생/인턴 텍스 리턴 1편 - 기본 필독편

[2020 버전] F1/J1 미국 유학생/인턴 텍스 리턴 1편 - 기본 필독편